2025年3月期 第1四半期連結業績

<2025年3月期 第1四半期業績:連結売上収益>

国内生産は、前期末に発生した工場操業停止を起因とした生産影響などにより前年同期比10.5%減の143千台と落ち込んだものの、海外生産が同15.0%増の96千台と堅調に推移し、世界生産は前年同期比1.7%減の239千台とほぼ前年並みの実績となりました。

全世界販売台数は、国内生産の減少が各市場への出荷に影響を与え、同10.2%減の212千台となりました。

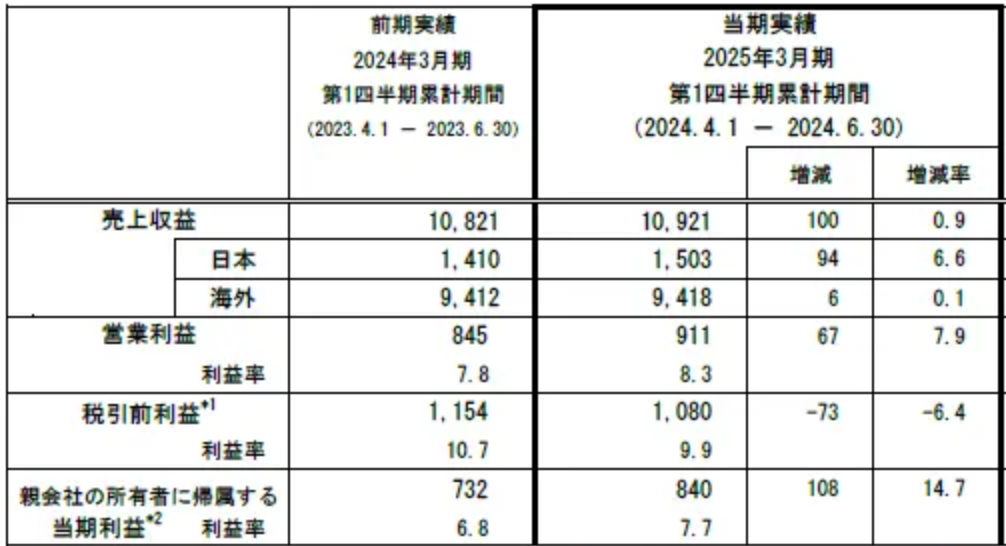

連結売上収益は、為替変動による増収効果などにより、同0.9%増の1兆921億円となりました。

<2025年3月期 第1四半期業績:連結損益>

連結損益についても、販売台数の減少や諸経費等の増加があったものの、為替変動の影響などにより、営業利益は前年同期比7.9%増の911億円、税引前利益は同6.4%減の1,080億円、親会社の所有者に帰属する四半期利益は同14.7%増の840億円となりました。

連結最終利益は前年同期比14.7%増の840億円に伸び、通期計画の3000億円に対する進捗率は28.0%となり、5年平均の25.6%とほぼ同水準だった。直近3ヵ月の実績である4-6月期(1Q)の売上営業利益率は前年同期の7.8%→8.3%に改善した。

国内が稼働停止の影響で減産を強いられたが、円安が追い風となり4期連続の増収増益となった。ただ、為替や米国市場の先行きが見通しにくいことから、通期業績予想は据え置いた。

昨年2月の労働災害をきっかけとする国内工場の稼働停止が影響し、国内生産台数は前年同期から約1万7千台減った。主力の米国市場向けの出荷台数も減少し、24年4~6月の連結販売も前年同期に比べ2万4千台減った。米国では「フォレスター」のモデル切り替えにより1台当たりのインセンティブ(販売奨励金)が同2.6倍となったが、上半期は1㌦=145円と想定した為替が円安に振れ、409億円の増益要因となった。

通期予想は為替や市場動向が見通しにくいとして据え置いた。国内生産はすでに正常化し、米国では19年水準に迫る年間68万台の販売を計画している。ただ足元では、為替が1㌦=143円台と急激に円高となり、米国では景気減速も懸念されている。水間克之取締役専務執行役員CFO(最高財務責任者)は「米国の株安は自動車の消費にも影響があるので気にしている」と語った。ただ、同社としては販売が本格化する新型フォレスターをけん引役に販売計画の達成を目指す。

<2025年3月期 通期連結業績見通し>

通期連結業績見通しについては、前回(2024年5月13日)発表値から変更ありません。

※前回(2024年5月13日)公表の通期連結業績見通し

連結売上収益4兆7,200億円

営業利益4,000億円、税引前利益4,200億円、親会社の所有者に帰属する当期利益3,000億円

想定為替レート ¥142/US$、¥153/EURO

- PREV:

- 一部改良モデルを発表 レガシィ アウトバック

- NEXT:

- 新車発表 クロストレック